A l'occasion du lancement officiel de la campagne de déclaration des revenus, le cabinet s'était proposé de mettre en place un webinaire qui permettrait aux dirigeantes membres du Réseau Bouge ta Boîte d'être armées pour réaliser leurs déclarations de revenus.

La campagne a été décalée au 20 avril, mais le webinaire s'est tenu. Retour rapide des différentes mesures présentées et des nouveautés 2020:

Délais particuliers liés à l'état d'urgence sanitaire

1 - Comment déclarer ses revenus en 2020

Plusieurs points ont été abordés et notamment :

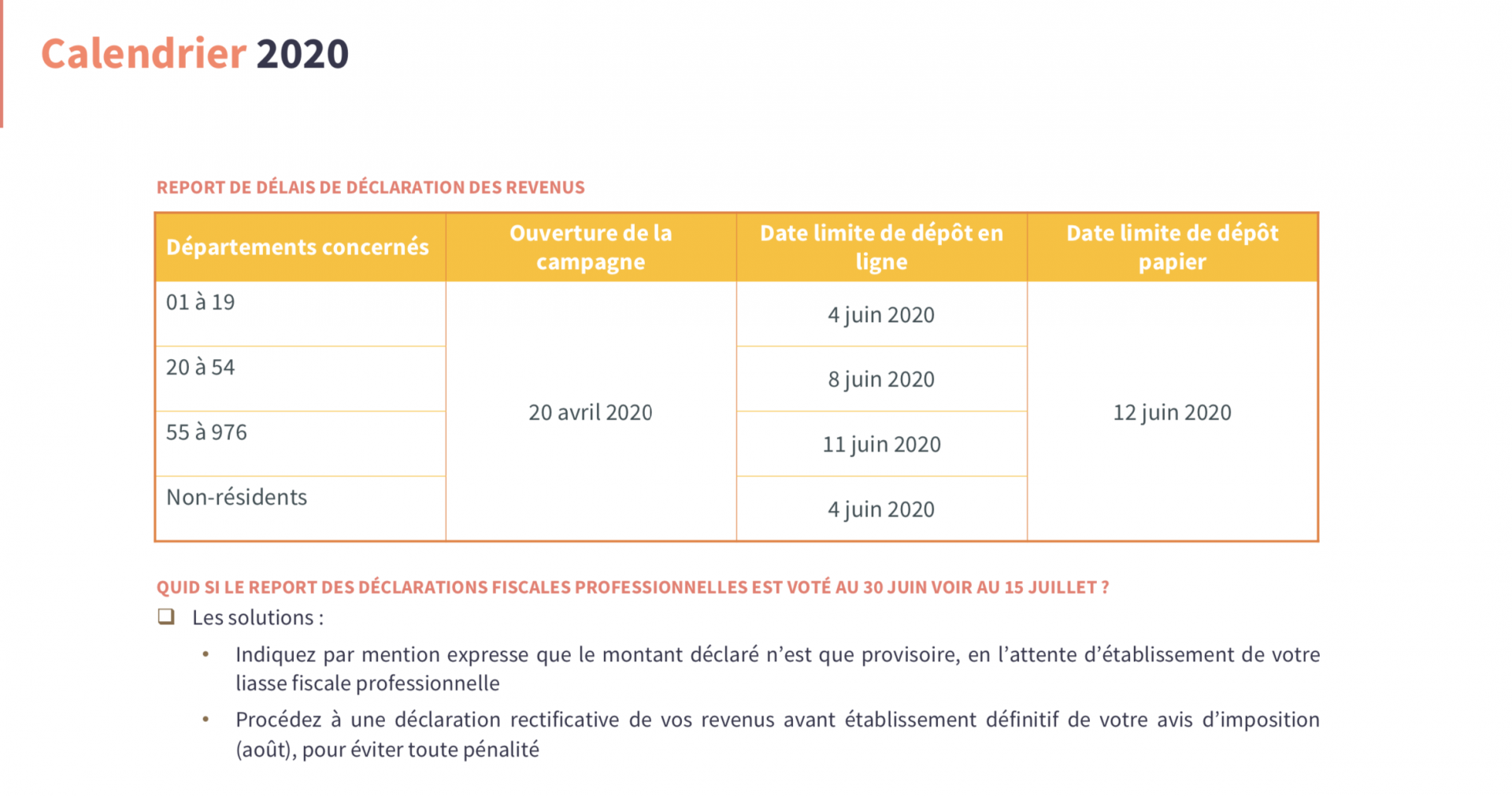

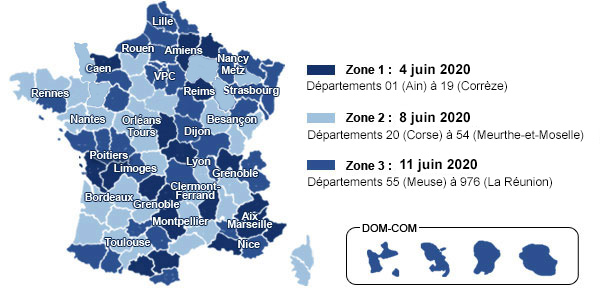

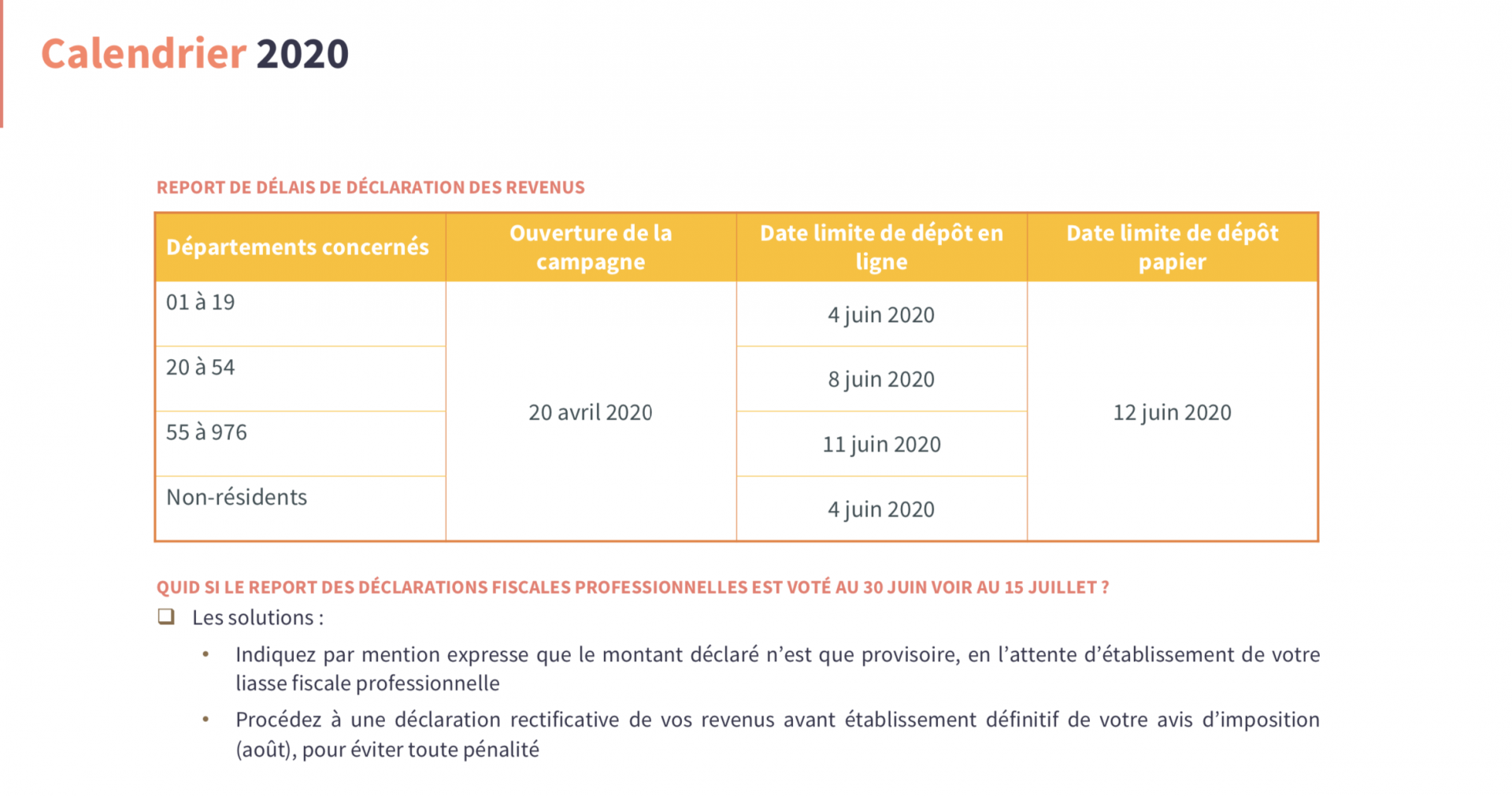

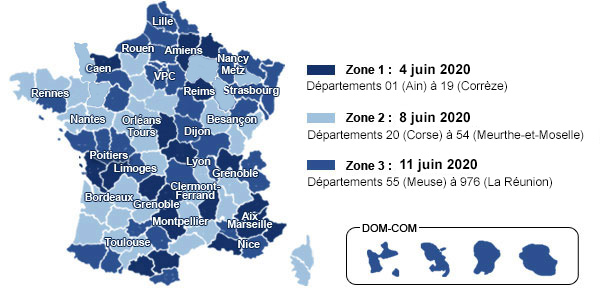

- le calendrier 2020 de déclaration des revenus perçus en 2019 (décalage de la campagne du fait de l'état d'urgence sanitaire)

- le sort de ce calendrier face aux délais repoussés de dépôt des liasses fiscales professionnelles

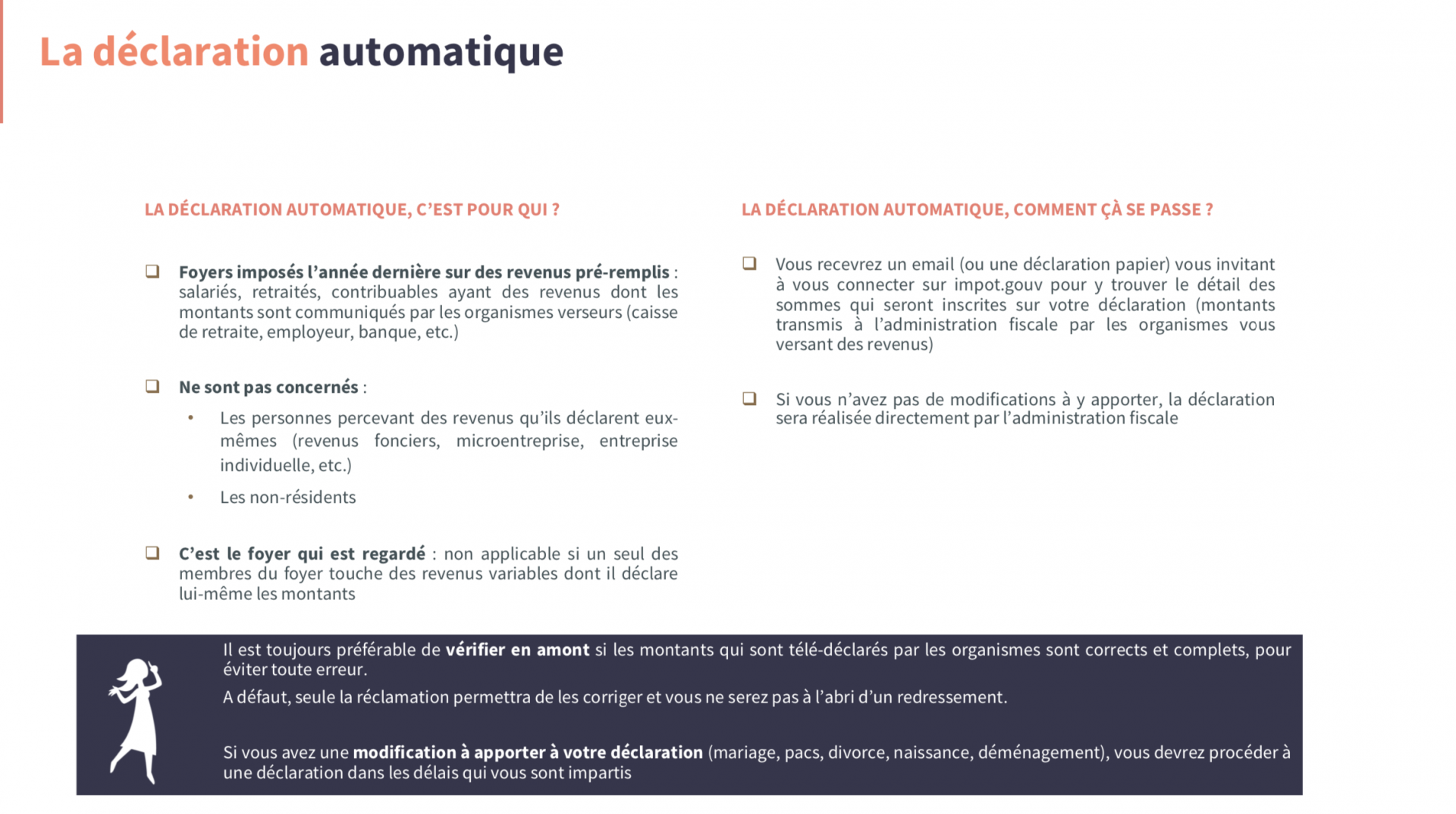

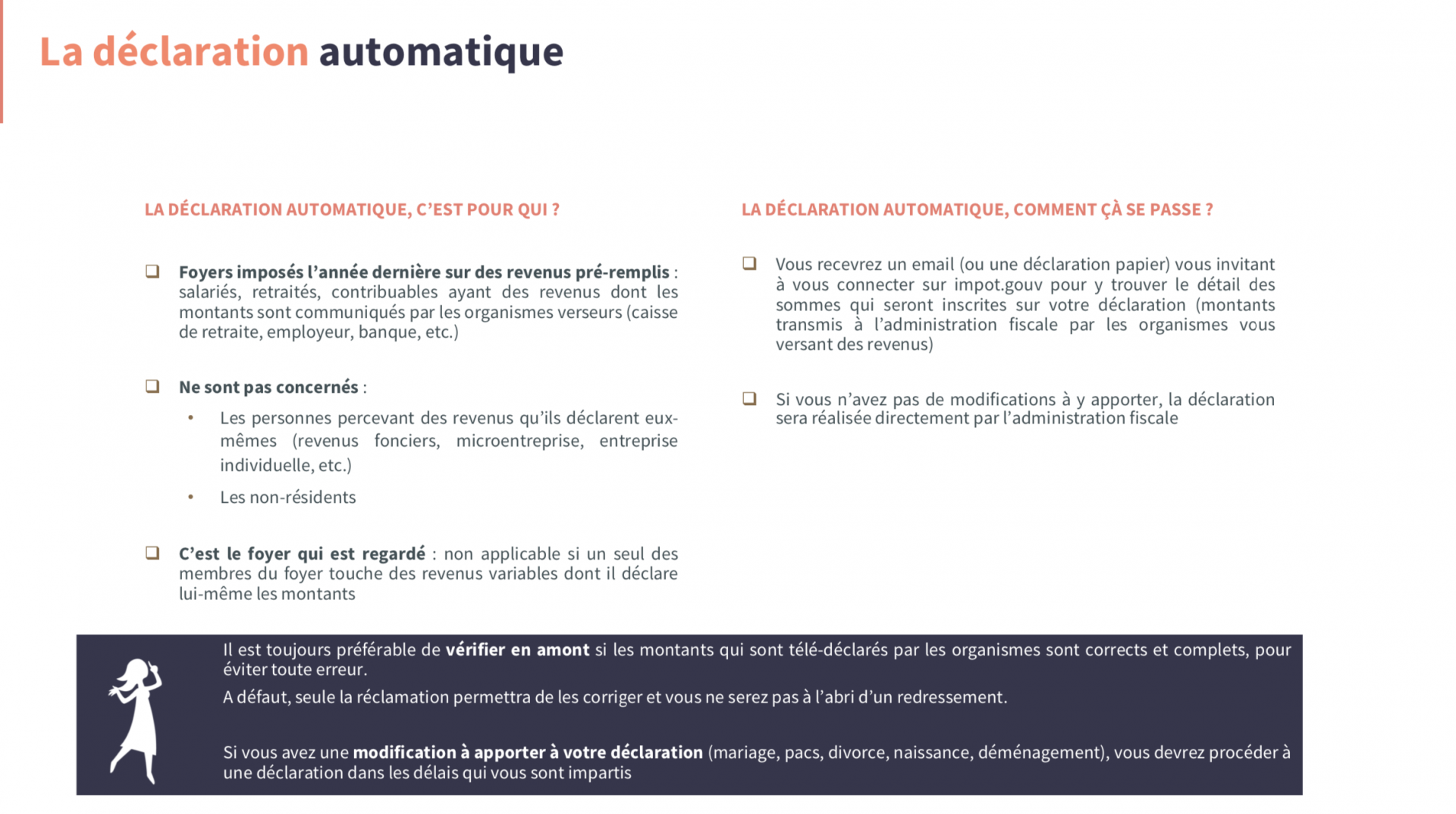

- la déclaration automatique

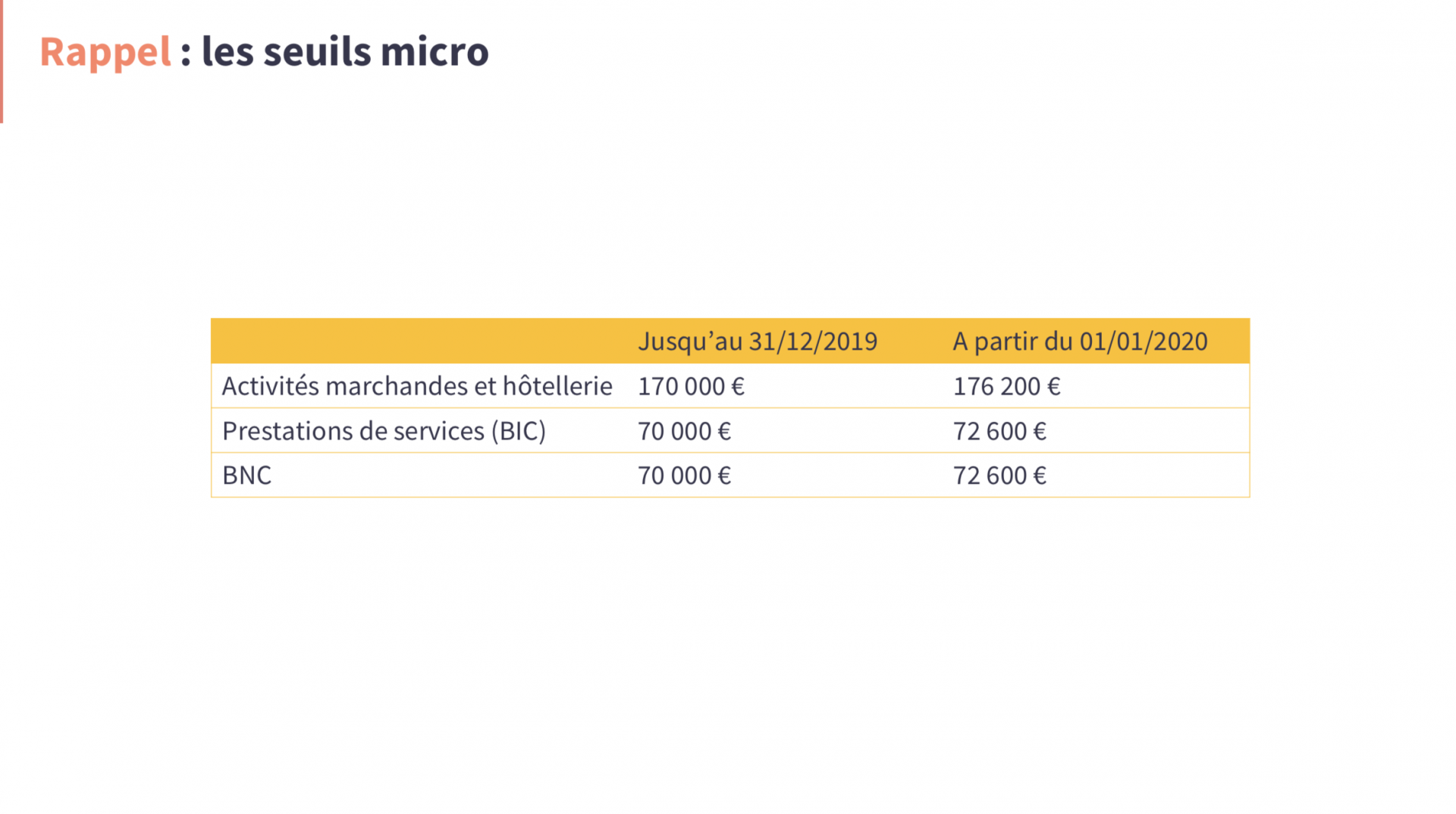

- les nouveaux seuils micro et les conséquences du dépassement des seuils en 2019

Délais particuliers liés à l'état d'urgence sanitaire

UPDATE :

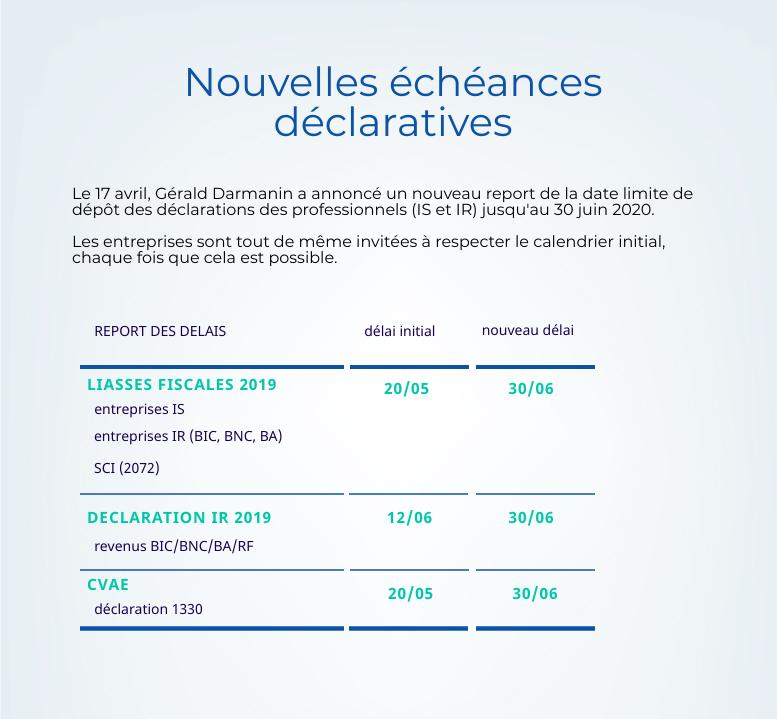

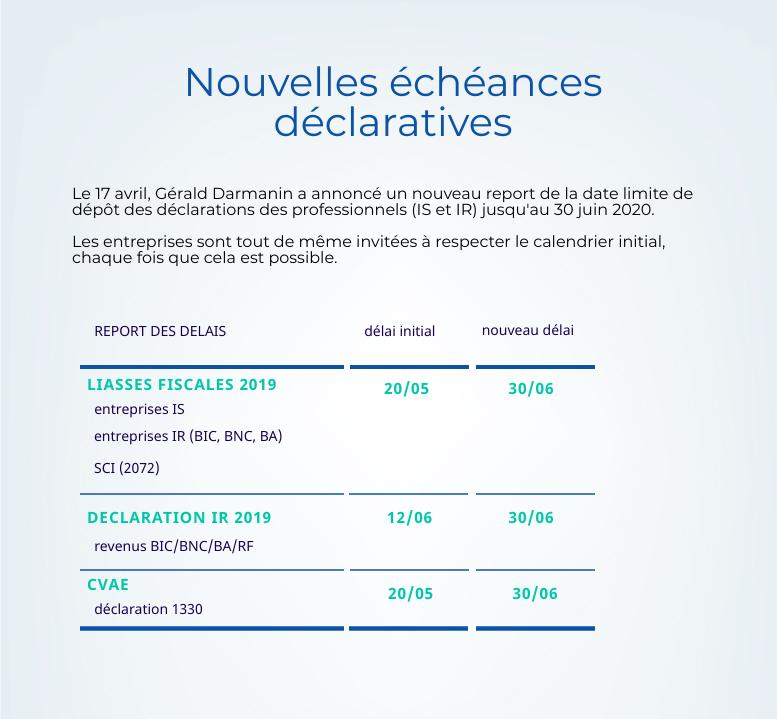

Contrairement à ce qui a été annoncé dans la vidéo et sur le support ainsi transmis (évènement réalisé le 8 avril 2020), le Gouvernement a annoncé le 17 avril 2020 que les délais offerts aux entreprises pour déclarer leurs revenus professionnels (dont les déclarations des revenus professionnels des indépendants dans leurs déclarations de revenus), seront repoussés au 30 juin 2020 :

Attention, les autres dates limites de dépôt de déclaration de revenus (tels qu'annoncés au-dessus), n'ont pas été décalés. Il s'agit seulement de la partie professionnelle (BIC, BNC, BA) et des revenus fonciers.

Attention toutefois : si vous percevez des revenus autres que des revenus professionnels, ou que d'autres membres de votre foyer fiscal perçoivent d'autres revenus que des revenus d'une activité indépendante ou exercée via une SCI ou que vous déclarez votre IFI via votre déclaration de revenus, pensez à déclarer vos revenus dans les délais indiqués ci-dessous, même si vos liasses professionnelles n'ont pas encore été finalisées :

Si vous êtes concernés, il parait opportun de conseiller aux entreprises dans cette situation :

- d'indiquer, via une mention expresse, que les sommes ainsi déclarées dans leurs 2042C ne sont que provisoires, et seront finalisées le 30 juin 2020, le temps pour votre comptable d'établir vos liasses fiscales professionnelles

- de procéder aux modifications sur votre déclaration de revenus dès télédéclaration de vos liasses fiscales professionnelles.

La déclaration automatique, est-ce pour moi ?

Mieux vaut une image qu'un long discours, mais retenez simplement que si la déclaration automatique était censée concerner 2/3 des foyers français, reste que les entrepreneurs individuels, les associés de sociétés non soumises à l'impôt sur les sociétés, les personnes touchant des revenus fonciers, ne seront pas concernés par la déclaration automatique.

La mise à jour des seuils micro et anticipation des conséquences du dépassement de seuils en 2019 malgré une forte baisse de chiffre d'affaires du fait du COVID-19

Les seuils micro (BIC et BNC) seront majorés pour les revenus perçus à partir du 1er janvier 2020 :

Pour rappel, le dépassement des seuils n'est pris en compte qu'en cas de dépassement pendant 2 exercices consécutifs. Ainsi, s'il s'avérait que vos revenus 2017 et 2018 aient dépassé les seuils, vous serez automatiquement soumis au régime réel en 2019. Toutefois, à partir de 2020, si vous revenus 2018 et 2019 étaient en deçà des nouveaux seuils ainsi majorés, et même si vous étiez passé en 2019 en régime réel, vous pourrez ne pas être considéré comme ayant dépassé les seuils pour l'exercice 2020, ce qui supposera de repasser en régime micro pour les revenus perçus en 2020 (même si le chiffre d'affaires réalisé en 2018 et 2019 est supérieur à 170 000 ou 70 000 €, tant qu'il est inférieur à 176 200 ou 72 600 €).

S'il s'avérait que vous dépassiez les seuils en 2019 (ainsi qu'en 2018), mais que vous anticipez une forte baisse de chiffre d'affaires en 2020, il est possible également d'indiquer par mention expresse la perte estimée de chiffres d'affaires en 2020, pour espérer que le régime micro puisse être maintenu pour les revenus perçus à compter de 2020, et ce, malgré le dépassement des seuils les deux exercices précédents. Toutefois, à ce jour, aucune mesure n'indique qu'une telle disposition favorable ne sera mise en place. Ainsi, si vous avez dépassé les seuils en 2017 et 2018, vous devrez déclarer vos revenus en régime réel pour 2019.

2 - La reprise ou l'octroi d'un CIMR complémentaire selon les revenus perçus en 2019 et les dépenses de travaux déclarés en 2019

L'année blanche n'était pas aussi blanche qu'elle avait été prévue.

En effet, les personnes qui avaient vu leurs revenus être augmentés en 2018 par rapport aux revenus initialement perçus n'ont pu voir la totalité de l'impôt ainsi effacé. Il était toutefois prévu que si cette hausse était normale, et se retrouvait confirmer en 2019, un complément de CIMR viendrait à être alloué l'année suivante.

Plus précisément :

- si vos revenus en 2018 excédaient vos revenus 2015, 2016 et 2017, mais restaient inférieurs à vos revenus 2019, le surplus de revenus en 2018, qui avait fait l'objet d'une taxation l'année dernière, sera remboursé

- si vos revenus en 2018 excédaient vos revenus 2015, 2016 et 2017, et sont supérieurs à 2019, alors le supplément d'impôt ne sera pas remboursé. Petite subtilité, si vos revenus en 2019 étaient toutefois supérieurs aux revenus 2015, 2016 et 2017, la différence peut faire l'objet d'un remboursement (exemple chiffré dans le support de présentation ci-joint)

- si vos revenus en 2019 sont inférieurs à vos revenus sur les années précédentes, et que 2018 était supérieur aux années précédentes, dans ce cas, un complément d'impôt pourra être sollicité par l'administration fiscale, mais pourra être remboursé par voie de réclamation précontentieuse.

Ces informations ont été précisées dans le support de présentation ci-joint et dans le replay

Il est donc important, pour les entreprises non soumises à l'impôt sur les sociétés, et qui n'ont pas encore clôturé leurs comptes compte tenu des nouveaux délais octroyés, de réfléchir à une modulation de vos chiffres d'affaires et bénéfices, et ainsi anticiper les effets d'une reprise totale ou partielle de votre CIMR.

3 - Les spécificités des crédits d'impôt en 2020

2019 étant la 1ère année de mise en place du prélèvement à la source, certains ajustements ont eu lieu en cours d'année fiscale. Le prélèvement à la source et l'impôt contemporain ne prenant pas en compte les crédits et réductions d'impôt, il avait été proposé aux contribuables que portion des crédits et réductions d'impôt ainsi imputés l'année précédente soit reversée au cours de l'année.

Des petits points importants ont ainsi été revus (CITE, crédit d'impôt pour garde d'enfants, CIR, etc.), mais vous en trouverez tous les détails dans la présentation et sur le replay :

Et quid de la réduction d'impôt pour don alloué à la restauration de Notre Dame ?

Pour remercier les contribuables qui ont versé des dons importants pour la conservation et la restauration de la Cathédrale Notre Dame de Paris, le gouvernement avait accepté d'allouer une réduction d'impôt majorée à 75%.

Pour éviter toutefois une optimisation, le taux de réduction de 75% était plafonné à 1 000 €. Le surplus n'était pas perdu, puisque les sommes versées excédant le montant de 1 000 € permettaient l'octroi d'une réduction à hauteur de 66% plafonnée à 20% des résultats.

4 - Moduler son prélèvement à la source sur l'impôt 2020 pour faire face aux conséquences du COVID-19

Vous êtes dirigeant d'entreprises, entrepreneur individuel ou associé d'une société transparente, et acquittez chaque mois un acompte contemporain ou un impôt prélevé à la source ?

Plusieurs options existent pour vous permettre d'alléger le poids fiscal.

A ce jour, ce sont les reports qui sont envisagés, et non une annulation des prélèvements ainsi opérés.

Les contribuables qui souhaitent effacer leur impôt peuvent le faire, par la voie de la modulation de leur taux de prélèvement à la source / de leur acompte contemporain. Attention toutefois, puisqu'une telle solution ne sera pas neutre. Si la modulation à la baisse fait naître une différence entre l'impôt effectivement payé et l'impôt dû supérieure à 10%, vous ne serez pas à l'abri de devoir acquitter des pénalités de recouvrement. Il est donc fortement préconisé de moduler vos acomptes au plus près du chiffre d'affaires estimé et/ou estimé un chiffre d'affaires en deçà des pertes que vous avez déjà anticipées.

Autre solution, moins risquée, est de solliciter auprès de l'administration fiscale une remise des impositions normalement dues, en justifiant d'une perte de recettes. Cette solution pourra être réalisée après analyse fine de la perte de chiffres d'affaires ainsi supportées (et du maintien de tout ou partie des charges de l'entreprise), idéalement de concert avec votre cabinet d'expertise-comptable.

Pour aller plus loin et en savoir plus sur la Campagne Déclarative 2020 :

- le support : Campagne décla - Bouge ta Boite_.pdf,

- le replay : par ici (conseil : débuter la vidéo à 0:24 pour éviter les présentations des bougeuses).