Contrôle fiscal des entreprises de l'innovation

Le contrôle fiscal en matière d’innovation

En matière d’innovation, le contrôle fiscal peut revêtir plusieurs formes et notamment :

- L’ensemble des procédures d’agrément, de rescrits et d’autorisations préalables en matière de CIR notamment : on autorisera de manière préalable si les projets développés pourront être considérés comme éligibles, et l’administration viendra vérifier ensuite que les conditions ont bien été respectées ;

- Le contrôle fiscal classique : l’entreprise de l’innovation pourra faire l’objet d’un contrôle fiscal comme toute entreprise et pourra se voir opposer différentes irrégularités qui présenteront toutefois quelques spécificités liées à l’activité particulière (erreur de calcul dans le CICE et le CIR, problématiques sur certaines provisions ou déductibilité de certaines procédures, brevets déposés pour des procédés non brevetables, logiciels, etc.) ;

- La remise en cause du statut de l’ETI ;

- Le contrôle fiscal international notamment dans le cadre d’activités numériques dématérialisées difficilement rattachables au territoire français (GAFA, etc.).

Afin de vérifier notamment en matière de CIR si les conditions requises ont bien été respectées, l’administration fiscale n’hésitera pas à s’accompagner de professionnels techniciens (ingénieurs, informaticiens, consultants, etc.) et à interpeler d’autres administrations fiscales.

Les règles également en matière internationale (Union européenne, OCDE, BEPS) pourront avoir un impact et un enjeu en termes de contrôles fiscales. Des solutions amiables ou internationales ont été mises en place afin de fixer le lieu d’exécution de la prestation de services.

La gestion du contrôle fiscal

Eu égard aux enjeux et à la complexité des problématiques fiscales en matière d’innovation, il est important, voire essentiel, d’établir, dès en amont, une véritable stratégie contentieuse.

Dès en amont, il faudra déterminer si l’avocat doit apparaître dès en amont, s’il doit intervenir en sous main ou si le comptable doit poursuivre seuls ses missions. Chaque contrôle ou procédure préalable sera unique. Un vice de procédure peut aussi être aisément détecté bien au préalable et n’être révélée qu’au bon moment, après prescription des droits de reprise de l’administration fiscale.

Pour gagner du temps et donc de l’argent et probablement quelques nuits blanches, autant prévenir. La guérison n’en sera que plus rapide.

Le contentieux

Si la négociation échoue, et que l’administration fiscale maintient ses prétentions, la phase contentieuse s’ouvrira.

Plusieurs étapes :

- Proposition de rectification et échanges d’observations

- Saisine des autorités hiérarchiques compétentes, le cas échéant

- Réclamation, en cas de mise en recouvrement des rectifications

- Saisine du tribunal administratif puis de la Cour administrative d’appel, le cas échéant.

La phase pré-contentieuse pourra permettre de transiger auprès des supérieurs du contrôleur. Et la phase contentieuse d’obtenir un peu de temps (sursis de paiement) et de résoudre une différence d’interprétation du droit.

La variété des erreurs rencontrées doit être soulevée à bon escient pour éviter que l’administration ne les régularise : les vices de procédure justifient la mise en place d’une stratégie de défense qui se développe dans le temps (quelques fois à 24 ou 36 mois).

Le mode d’intervention de TAX SUITS YOU en matière de contentieux fiscal dépend du type de contrôle, de la personnalité du vérificateur, des problématiques rencontrées tant sur le fond que sur la forme : l’avocat pourra vous assister, sans pour autant apparaître immédiatement dans la procédure fiscale ; il pourra aussi vous représenter et endosser toute la procédure.

Étant précisé que la gestion des vices de procédure et la gestion du contrôle dès son ouverture sont des clefs de réussite de nombreux contrôles.

Et la gestion d'un contrôle fiscal par un avocat, çà coûte combien ?

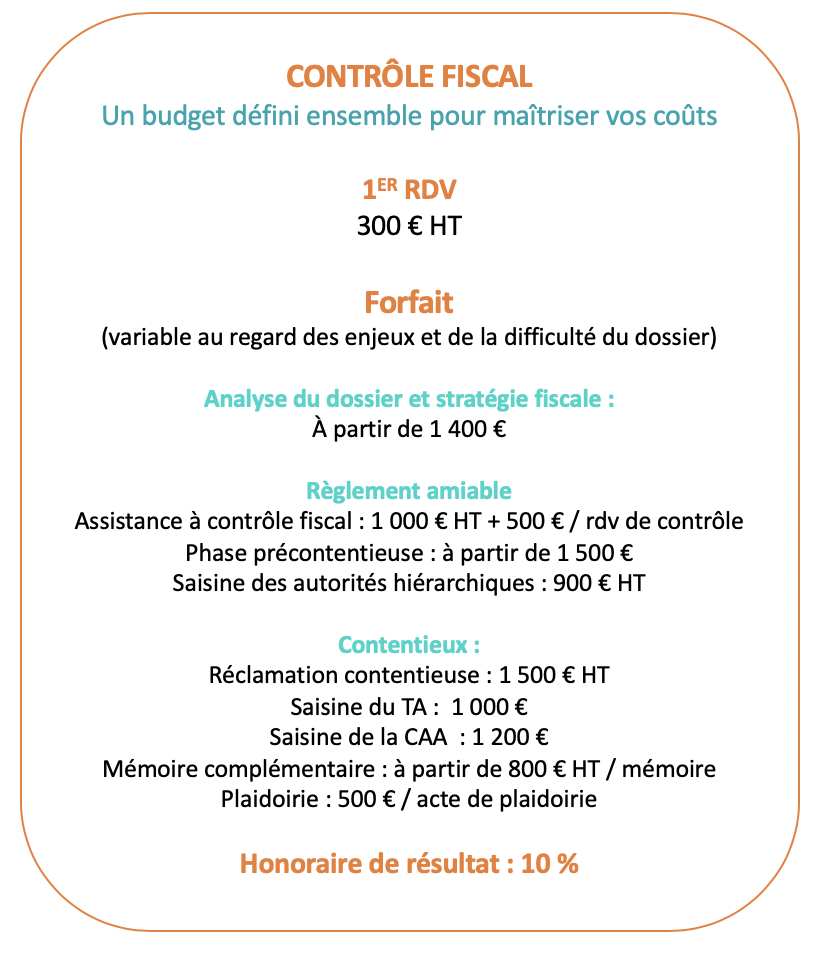

Nos tarifs sont déterminées de la manière la plus transparente possible. Ils sont variables et sont toujours établis en concertation avec le client et au regard des enjeux et de la difficulté du dossier.

Un accompagnement avec un technicien, homme de l'art, pourra être combiné pour une défense optimale de vos crédits d'impôt recherche et/ou innovation.

Ci-dessous une idée des honoraires moyens pratiqués par le cabinet :

Plus d'infos sur nos tarifs ici